Сегодня мы расскажем о самых важных новшествах налогового режима на основе упрощённой декларации. Кто из ИП вправе его применять, какие ещё придётся платить налоги, какую сдавать отчётность, что полагается работникам, а также о других важных нюансах, которые обязательно нужно знать всем зарегистрированным ИП. Материал будет полезен, в особенности тем, кто только собирается открывать свое небольшое дело. Объясняем все простыми словами.

Налоговый режим, так называемая «упрощенка», является традиционно самым простым и удобным обязательством для казахстанских предпринимателей. Такой режим минимизирует учётные процедуры, упрощает составление и сдачу отчётности. Он подходит, в особенности тем владельцам, которые не используют труд наёмных работников. Потому, если вы относитесь к такой категории ИП и имеете небольшое предприятие, вам даже не потребуется помощь бухгалтера.

Важно знать, что все вопросы, связанные с режимом «упрощенки» регулируются статьей 683 Налогового кодекса РК.

Кто из ИП может применять режим «упрощенки»?

- С численностью работников до 30 человек (включая самого ИП)

- С доходом до 24 038 МРП (70 118 846 тг.) за полугодие в 2021 г. за наличный расчет или 70 048 МРП (204 330 016 тг.) при безналичных расчетах

- Не имеющие подразделений или объектов обложения в разных населенных пунктах.

При этом упрощенку не могут применять те, кто занят в следующих сферах: игорный бизнес, торговля бензином, сбор стеклотары и металлического лома и т.д. (все сферы занятости перечислены в пп.3 п.2 и п.3 ст.683 НК РК).

Какие налоги должен платить ИП на упрощенке?

- 3% от дохода (платеж разделяется на 1,5% подоходный налог (ИПН) и 1,5% социальный налог)

- 10% от своей зарплаты – обязательные пенсионные взносы за себя

- 3,5% от своей зарплаты – социальные отчисления за себя

- 5 % от 1,4 МЗП (т.е. сумму 2 975 тг. на 2021 г.) – взносы на медстрахование за себя (ОСМС).

Если компания, зарегистрированная как ИП, все же нанимает работников, дополнительно к вышеперечисленным платежам ей необходимо уплачивать налоги и за своих сотрудников, удерживая часть суммы от зарплаты:

- 10% ИПН (индивидуальный подоходный налог)

- 10% ОПВ (обязательные пенсионные взносы)

- 3,5% СО (социальные отчисления)

- 2% ОСМС (обязательное медстрахование)

- 2% ВОСМС (взносы на медстрахование).

За работников, трудящихся не по трудовым договорам, а по договорам гражданско-правового характера, взносы на ОСМС составляют 5%.

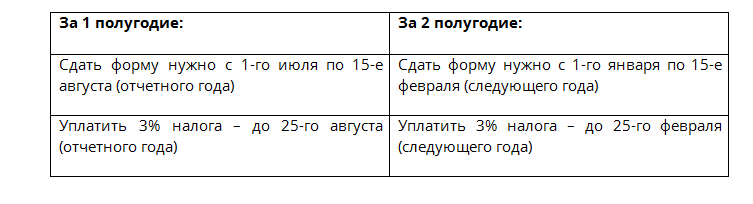

Налоговым периодом для уплаты 3% от дохода ИП на упрощенке является полугодие. Остальные платежи уплачиваются ежемесячно до 25 числа следующего отчетного месяца (т.е. до 25 февраля – за январь и т.д.).

Какую отчетность сдает ИП на упрощенке?

Обязательный отчет – один раз в полугодие по форме 910.00

Один из самых распространенных вопросов: Нужно ли ИП на упрощенке платить НДС?

Отвечаем! Если оборот ИП, работающего за наличный расчет, не превышает лимита в 30 000 МРП за год (87 510 000 тг. в 2021 г.), то отчитываться по НДС и платить налог на добавленную стоимость он не обязан.

Если же лимит превышен, то ИП необходимо:

- Встать на учет по НДС и получить свидетельство плательщика

- Оплачивать 12% НДС дополнительно к 3% «упрощенного» налога

- Сдавать форму 300.00 (декларация по НДС).

Для ИП, работающих только по безналичному расчету, есть порог годового дохода для постановки на учет в качестве плательщика НДС. В этом году он повышен и составляет 114 184 МРП (333 074 728 тг. в 2021 г.). Однако, помимо исключительно безналичных платежей, необходимо также обеспечить:

- Применение POS-терминала

- Наличие онлайн-кассы

- Наличие учетной системы по учету товаров и услуг (R-keeper и подобных).

|Если ИП осуществляет реализацию и за наличный, и за безналичный расчет, то обороты следует разделять и вести по каждому отдельный учет, чтобы правильно соблюдались лимиты.|

Особенности налогообложения доходов для отдельных категорий работников:

- Работник-пенсионер – СО и ОПВ не отчисляются

- Иностранцы (нерезиденты) – СО и ОПВ не отчисляются

- Работники-иностранцы, не имеющие вида на жительство, обязаны получить ИИН, только после этого их можно принимать на работу

- Нерезиденты, имеющие вид на жительство, признаются резидентами РК. Поэтому СО и ОПВ ими отчисляются.

Работникам при расчете ИПН с зарплаты положен налоговый вычет в размере одной минимальной заработной платы (МЗП). Однако он не применяется к тем сотрудникам, которые:

- Не подали заявление на применение вычета

- Не являются резидентами РК

- Трудятся одновременно в двух организациях. И вычет им уже был получен на одном из мест работы.

Согласно Трудовому кодексу РК работникам ИП положены:

Оплата больничных (но в сумме, не более 15 МРП в месяц)

Ежегодный отпуск не менее 24 календарных дней

За неиспользованный отпуск положена компенсация из расчета среднедневного заработка.

ИНТЕРЕСНЫЙ ФАКТ! При сдаче отчетности ИП вправе сократить налог на 1,5% от его суммы. Это допустимо, если зарплата сотрудников ИП больше или равна двум МЗП (на 2021 год - 85 000 тг.). Корректировка делается за каждого сотрудника, исходя из их среднесписочной численности.

Какие штрафы предусмотрены для ИП за нарушение правил уплаты налогов и взносов, а также сроков подачи отчетности?

То, как наказываются ИП прописано в статьях 270, 272 , 92-1, 91 КоАП РК. Сначала выносится предупреждение. При повторном нарушении взимаются штрафы на сумму от 15 МРП до 30 МРП, а также удерживаются проценты от суммы каких-либо не перечисленных отчислений (пенсионных, налоговых, страхование ОСМС и прочее), также будет начисляться пеня.

Как ИП на упрощенке можно вести учет?

- Самостоятельно

- Передав бухгалтерское обслуживание на аутсорсинг

- С помощью штатного бухгалтера (предполагает больше расходов)

- Воспользоваться различными онлайн - сервисами

Например, чтобы упростить процессы ведения учета и подачи отчетности удобно воспользоваться сервисом МойУчет.kz. Программа разработана специально для предпринимателей на «упрощёнке» и полностью автоматизирована. Вы можете вести бухгалтерский учет онлайн. Сервис разработан так, что на основе данных, которые вы вводите каждый день, будет автоматически заполняться налоговая декларация. При нажатии на кнопки «Отправить» и «Оплатить» можно сразу же пересылать декларацию в налоговый орган или перейти к онлайн погашению.

Помимо этого, если вы чувствуете, что у вас все еще не хватает знаний о налогах, о предпринимательстве, о том, как правильно вести учеты, оплачивать налоги и не совершать ошибок – советуем вам перейти на специальную страницу, где хранятся все соответствующие курсы обучения и вебинары от ведущих экспертов и экономистов. Там вы найдете все, что необходимо знать собственникам бизнеса. Желаем удачи и процветания!